ChiMinhEm

🦀Cua Kỳ Cục🦀

Lending là hoạt động rất phổ biến trong nền kinh tế truyền thống, và trong Crypto cũng vậy. Thị trường Lending truyền thống chúng ta có vay tín dụng, vay thế chấp, vay khách hàng cá nhân, khách hàng tổ chức,... vậy thị trường Lending Crypto sẽ có gì?

Trong Crypto, một nền kinh tế phần lớn vẫn đang thiên về đầu tư, thị hoạt động vay và cho vay vẫn đang rất phát triển, ở bài viết này chúng ta sẽ tìm hiểu thị trường Lending trong Crypto, cụ thể là thị trường Lending phi tập trung (DeFi), để tìm hiểu thị trường (market size) này đang phát triển đến đâu.

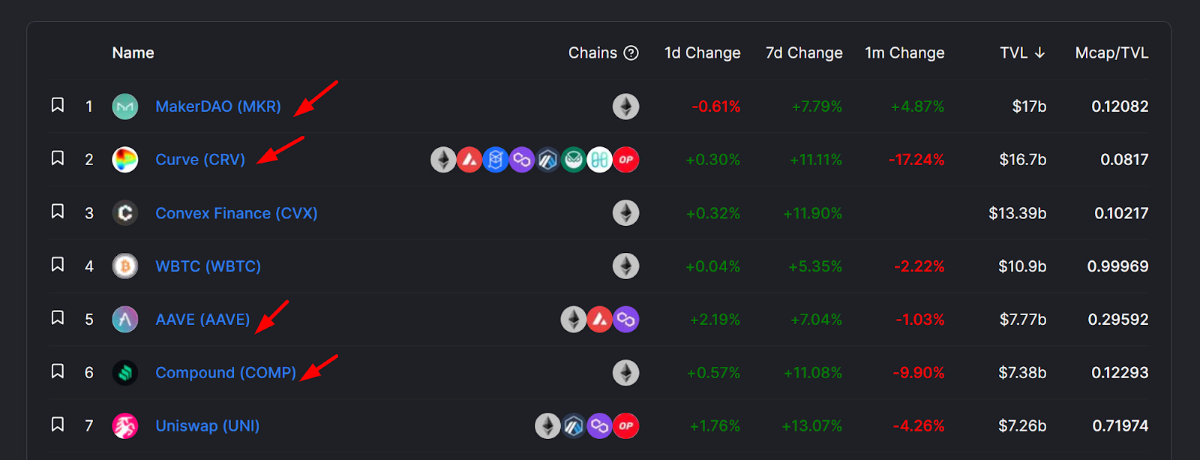

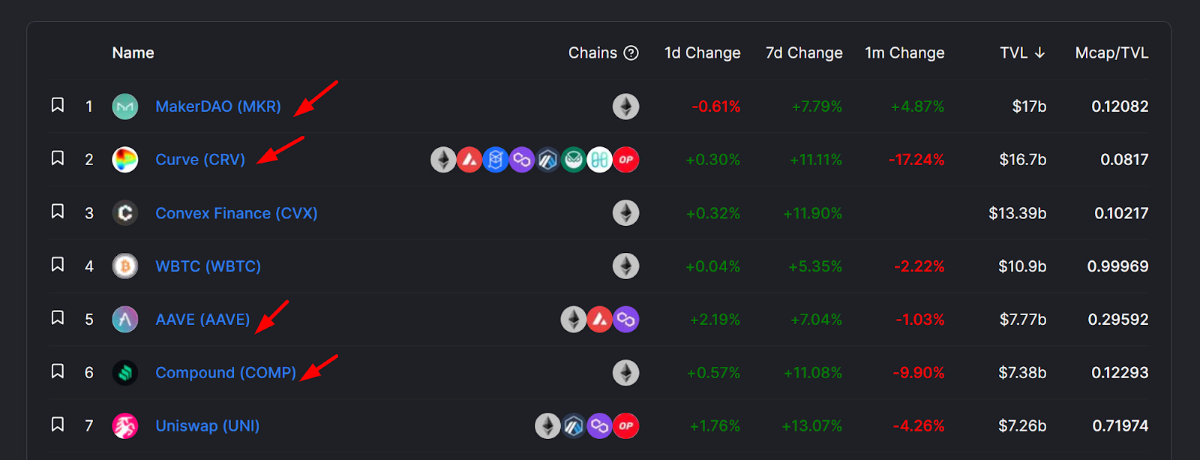

Qua thời gian, Lending luôn giữ vững là 1 trong những mảng có TVL cao nhất trên thị trường, tạo ra 1 nguồn yield ổn định và chất lượng hơn hẳn lãi suất ngân hàng ở nhiều nước phương Tây.

Các nền tảng Lending luôn nằm trong TOP các Protocol có TVL cao nhất

Cũng như DeFi, Lending cũng liên tục phát triển và ra mắt nhiều tính năng mới với tốc độ không tưởng chỉ trong 1 năm ví dụ như Flash Loan, Interest Swap, Under-collateralized Lending…

Do đó, Lending đã thu hút thêm nhiều đối tượng tham gia Lending mới, không chỉ đơn thuần là những nhà đầu tư nhỏ lẻ, ví dụ như các nhà đầu tư tổ chức, VCs, các Protocol,...

Dựa vào các đối tượng đó, mình chia thị trường Lending thành 3 phần:

Trong các sàn giao dịch CEX, sàn cho anh em vay để giao dịch margin x3, x5. Tại DeFi, anh em có thể vay tại các nền tảng Lending phi tập trung:

Nhóm nhà đầu tư nhỏ lẻ rất đông trên thị trường, do đó cạnh tranh giữa các Protocol Lending cho nhà đầu tư nhỏ lẻ cũng rất lớn.

Các nhà đầu tư tổ chức cũng có thể sử dụng các nền tảng Lending cho nhà đầu tư nhỏ lẻ như Compound, Aave, Solend,... Nhưng đồng thời cũng có những Protocol được phát triển để dành riêng cho các nhà đầu tư tổ chức.

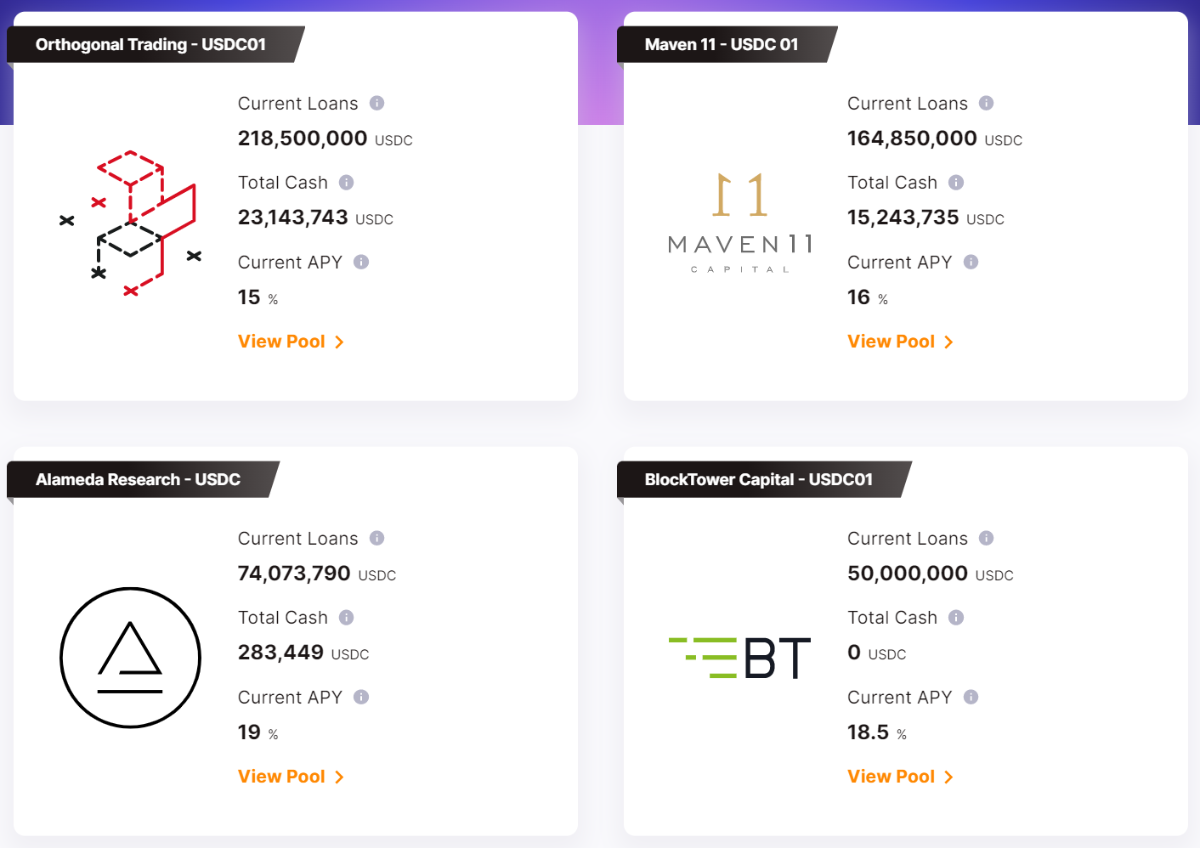

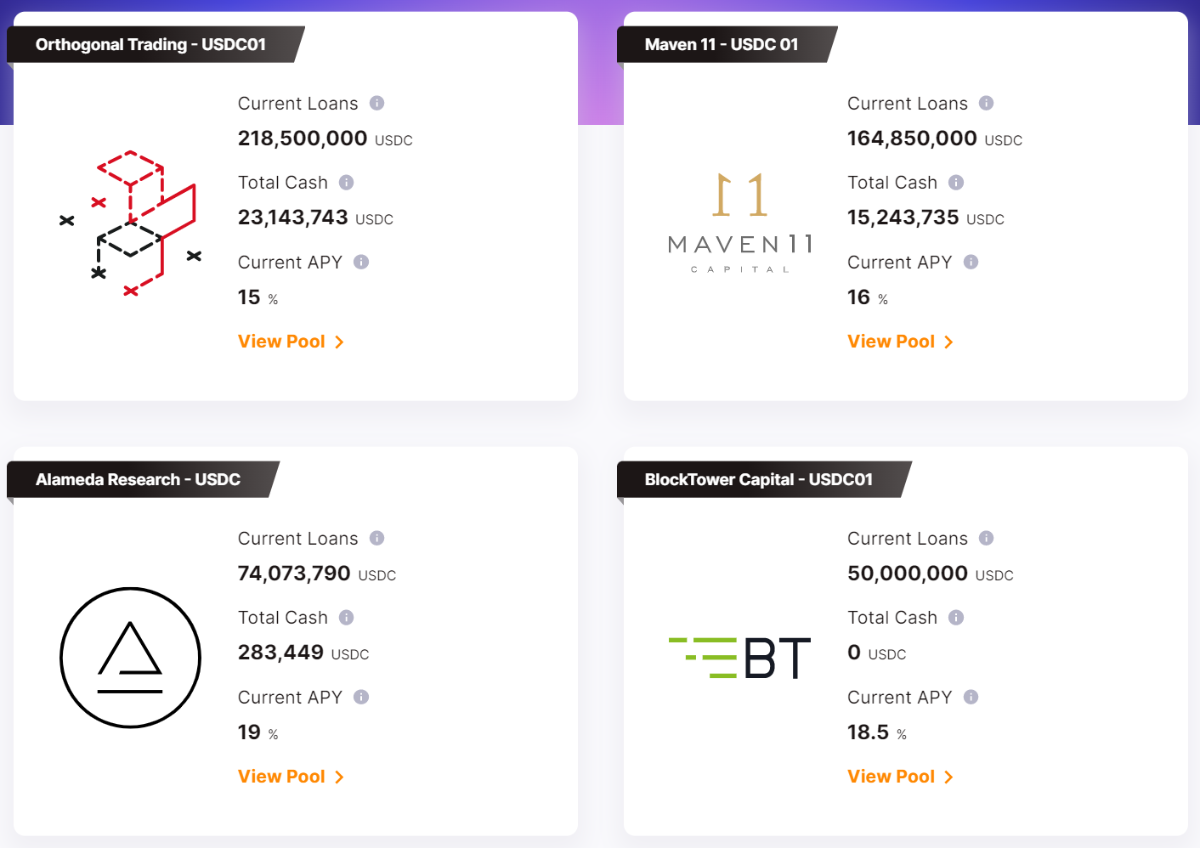

Mình lấy ví dụ về Maple Finance, dự án cho phép nhà đầu tư cho vay trực tiếp đến các Quỹ - những tổ chức uy tín và được whitelist bởi Maple Finance, với lãi suất nhận về cũng khá cao từ 15% - 19%, lãi suất này bao gồm Lãi vay từ các tổ chức + Rewards từ Maple Finance.

Các Quỹ đang vay vốn trên Maple Finance

Với các Quỹ đầu tư hay tổ chức, vay tại Maple Finance cũng có nhiều lợi ích, họ không cần phải thế chấp tài sản như trên những nền tảng Lending khác mà vẫn được vay (vay tín chấp). Đổi lại, phải những Tổ chức uy tín, được xét duyệt bởi Maple Finance mới được tiến hành vay.

Anh em sẽ thắc mắc tại sao trong Tokenomics của 1 dự án, thường sẽ có khoảng 20% - 30% cho Team và Treasury, tại sao họ không lấy phần này ra chi trả các chi phí?

Có 2 lí do chính:

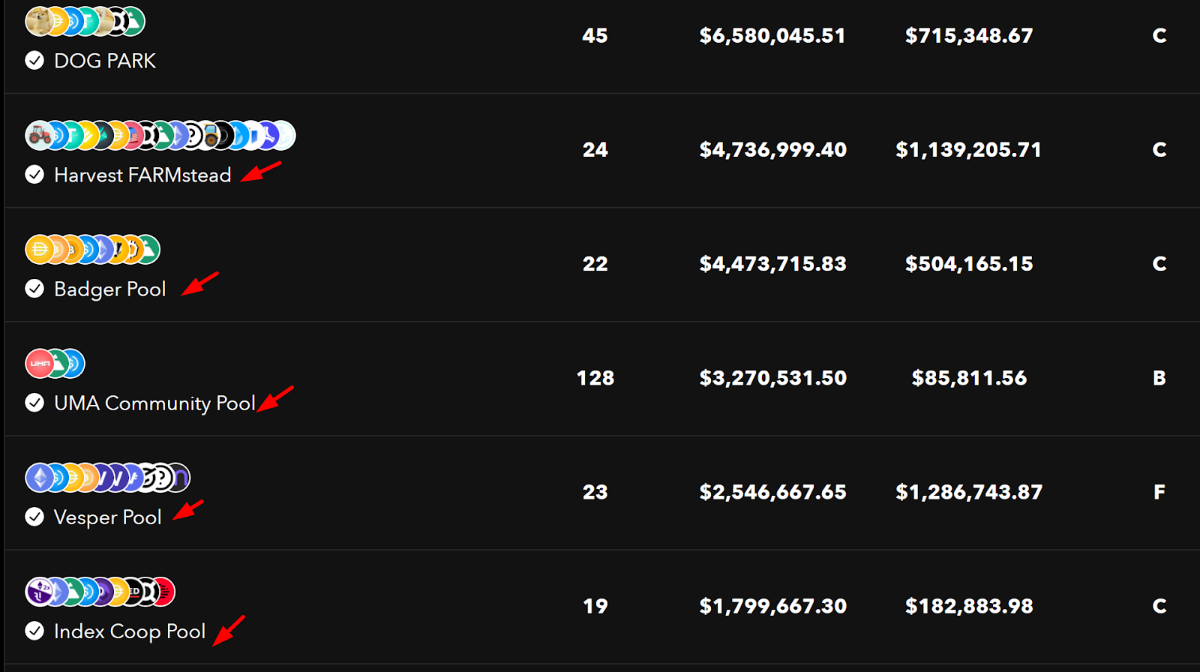

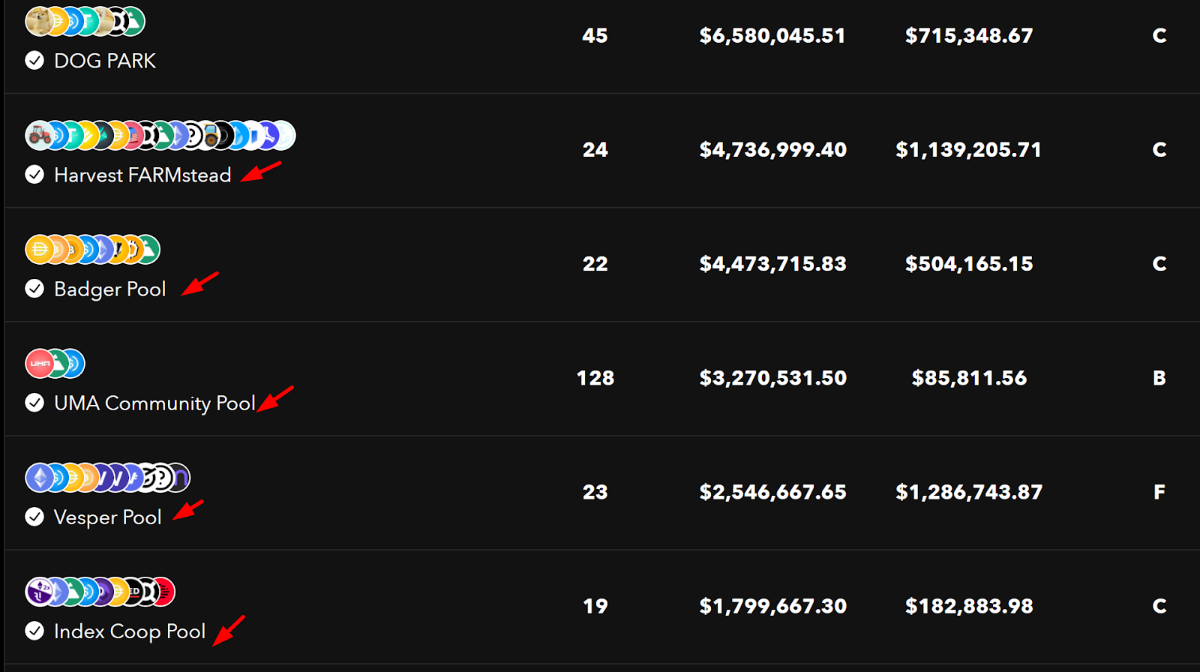

Rari Capital là dự án Lending đang giải quyết vấn đề này. Rari Capital cho phép các dự án có thể tự tạo ra thị trường Lending riêng dành cho native token, nhờ đó các Protocol có thể thế chấp tài sản trong Treasury và vay tiền cho các hoạt động khác.

Rất nhiều dự án đã tạo thị trường Lending trên Rari capital

Vì đây là 1 thị trường phi tập trung, ai cũng có thể tạo thị trường Lending, nên Rari Capital cũng đánh giá điểm uy tín của các thị trường Lending để người dùng biết được rủi ro và cơ hội khi tham gia vào thị trường này.

Mình đã có bài viết chi tiết về mô hình hoạt động của Rari Capital, anh em có thể đọc thêm để hiểu hơn về dự án này.

Ngoài ra, có 1 thị trường Lending nữa cho các Protocol đó là Iron Bank.

Iron Bank là một protocol phi tập trung cho nền tảng Lending, nơi cung cấp và cho phép giúp người dùng vay và cho vay, ngoài ra, Iron Bank còn cho một số Protocol đã được whitelist vay không thế chấp.

Khác với Rari Capital, mục tiêu vay vốn của các Protocol tại Iron Bank là để hỗ trợ người dùng sử dụng những tính năng cần thêm vốn ví dụ như Margin, Future, Leverage Farming…

Mô hình hoạt động của IronBank cũng khá đơn giản, IronBank là 1 thị trường Lending tương tự Compound, bất kỳ ai cũng có thể tham gia vay và cho vay. Tuy nhiên, để tối ưu hóa nguồn vốn vay, IronBank đã whitelist cho 1 số dự án để họ có thể vay mà không cần thế chấp.

Khái niệm Lending là gì?

Lending hay Vay và cho vay là hoạt động rất phổ biến trong nền kinh tế truyền thống, đó là lí do chúng ta thấy rất nhiều ngân hàng mọc lên. Vay là 1 hoạt động rủi ro nhưng giúp tối ưu hóa nguồn vốn và tăng lợi nhuận, đó là lí do vẫn có rất nhiều người tham gia vào thị trường này.Trong Crypto, một nền kinh tế phần lớn vẫn đang thiên về đầu tư, thị hoạt động vay và cho vay vẫn đang rất phát triển, ở bài viết này chúng ta sẽ tìm hiểu thị trường Lending trong Crypto, cụ thể là thị trường Lending phi tập trung (DeFi), để tìm hiểu thị trường (market size) này đang phát triển đến đâu.

Thị trường Lending trong Crypto bao gồm những gì?

Lending là một trong những mảng nền tảng trong Crypto, vào thời đầu tiên khi DeFi 1.0 bùng nổ, Maker DAO và Compound là 2 dự án Lending tạo được danh tiếng trên thị trường.Qua thời gian, Lending luôn giữ vững là 1 trong những mảng có TVL cao nhất trên thị trường, tạo ra 1 nguồn yield ổn định và chất lượng hơn hẳn lãi suất ngân hàng ở nhiều nước phương Tây.

Các nền tảng Lending luôn nằm trong TOP các Protocol có TVL cao nhất

Cũng như DeFi, Lending cũng liên tục phát triển và ra mắt nhiều tính năng mới với tốc độ không tưởng chỉ trong 1 năm ví dụ như Flash Loan, Interest Swap, Under-collateralized Lending…

Do đó, Lending đã thu hút thêm nhiều đối tượng tham gia Lending mới, không chỉ đơn thuần là những nhà đầu tư nhỏ lẻ, ví dụ như các nhà đầu tư tổ chức, VCs, các Protocol,...

Dựa vào các đối tượng đó, mình chia thị trường Lending thành 3 phần:

- Retail Lending: Thị trường lending cho những nhà đầu tư nhỏ lẻ.

- Institutional Lending: Thị trường lending cho những nhà đầu tư tổ chức.

- Protocol Lending: Thị trường lending cho các Protocol (các công ty) hoạt động trên thị trường.

Retail Lending

Nhà đầu tư nhỏ lẻ chiếm 1 phần lớn và rất quan trọng trong thị trường Crypto, hầu hết các nền tảng Lending ra mắt là để phục vụ các nhà đầu tư nhỏ lẻ, giúp họ tối ưu hóa nguồn vốn.Trong các sàn giao dịch CEX, sàn cho anh em vay để giao dịch margin x3, x5. Tại DeFi, anh em có thể vay tại các nền tảng Lending phi tập trung:

- Ở Ethereum: Anh em có thể vay tại MakerDAO, Compound, Aave,...

- Ở Solana: Anh em có thể vay tại Solend, Jet Protocol, Port Finance,...

- Ở BSC: Anh em có thể vay tại Venus,...

- ….

Nhóm nhà đầu tư nhỏ lẻ rất đông trên thị trường, do đó cạnh tranh giữa các Protocol Lending cho nhà đầu tư nhỏ lẻ cũng rất lớn.

Institution Lending

Bên cạnh các nhà đầu tư nhỏ lẻ thì nhu cầu vay cũng đến từ các nhà đầu tư tổ chức, tuy nắm giữ khá nhiều tiền nhưng họ cũng muốn mở rộng nguồn vốn và tăng lợi nhuận trong hoạt động đầu tư.Các nhà đầu tư tổ chức cũng có thể sử dụng các nền tảng Lending cho nhà đầu tư nhỏ lẻ như Compound, Aave, Solend,... Nhưng đồng thời cũng có những Protocol được phát triển để dành riêng cho các nhà đầu tư tổ chức.

Mình lấy ví dụ về Maple Finance, dự án cho phép nhà đầu tư cho vay trực tiếp đến các Quỹ - những tổ chức uy tín và được whitelist bởi Maple Finance, với lãi suất nhận về cũng khá cao từ 15% - 19%, lãi suất này bao gồm Lãi vay từ các tổ chức + Rewards từ Maple Finance.

Các Quỹ đang vay vốn trên Maple Finance

Với các Quỹ đầu tư hay tổ chức, vay tại Maple Finance cũng có nhiều lợi ích, họ không cần phải thế chấp tài sản như trên những nền tảng Lending khác mà vẫn được vay (vay tín chấp). Đổi lại, phải những Tổ chức uy tín, được xét duyệt bởi Maple Finance mới được tiến hành vay.

Protocol Lending

Bên cạnh các nhà đầu tư, một đối tượng khác cũng rất cần được vay, đó là các Protocol (tương tự các công ty trong 1 nền kinh tế), họ cũng rất cần tiền để chi trả cho các hoạt động phát triển, trả lương, marketing, các chiến dịch promotion,... Ngoài ra 1 số Protocol khác vay tiền để phát triển các tính năng như đòn bẩy cho người dùng.Anh em sẽ thắc mắc tại sao trong Tokenomics của 1 dự án, thường sẽ có khoảng 20% - 30% cho Team và Treasury, tại sao họ không lấy phần này ra chi trả các chi phí?

Có 2 lí do chính:

- Không phải hoạt động nào cũng chi trả được bằng native token: Ví dụ như dự án cần cung cấp thanh khoản, dự án cần phải có USDC và ETH để tạo thành 1 pool.

- Việc chi trả bằng token tạo ra thêm nguồn cung trên thị trường, gây ảnh hưởng xấu đến giá: Đôi lúc dự án chỉ cần vay trong 1 thời gian và sẽ trả lại, nhưng việc bán và mua 1 số lượng lớn native token cũng sẽ ảnh hưởng lớn đến tâm lí nhà đầu tư.

Rari Capital là dự án Lending đang giải quyết vấn đề này. Rari Capital cho phép các dự án có thể tự tạo ra thị trường Lending riêng dành cho native token, nhờ đó các Protocol có thể thế chấp tài sản trong Treasury và vay tiền cho các hoạt động khác.

Rất nhiều dự án đã tạo thị trường Lending trên Rari capital

Vì đây là 1 thị trường phi tập trung, ai cũng có thể tạo thị trường Lending, nên Rari Capital cũng đánh giá điểm uy tín của các thị trường Lending để người dùng biết được rủi ro và cơ hội khi tham gia vào thị trường này.

Mình đã có bài viết chi tiết về mô hình hoạt động của Rari Capital, anh em có thể đọc thêm để hiểu hơn về dự án này.

Ngoài ra, có 1 thị trường Lending nữa cho các Protocol đó là Iron Bank.

Iron Bank là một protocol phi tập trung cho nền tảng Lending, nơi cung cấp và cho phép giúp người dùng vay và cho vay, ngoài ra, Iron Bank còn cho một số Protocol đã được whitelist vay không thế chấp.

Khác với Rari Capital, mục tiêu vay vốn của các Protocol tại Iron Bank là để hỗ trợ người dùng sử dụng những tính năng cần thêm vốn ví dụ như Margin, Future, Leverage Farming…

Mô hình hoạt động của IronBank cũng khá đơn giản, IronBank là 1 thị trường Lending tương tự Compound, bất kỳ ai cũng có thể tham gia vay và cho vay. Tuy nhiên, để tối ưu hóa nguồn vốn vay, IronBank đã whitelist cho 1 số dự án để họ có thể vay mà không cần thế chấp.

Tổng kết

Trên đây là tổng quan về thị trường Lending trong Crypto hiện tại, hy vọng sẽ giúp anh em có cái nhìn tổng quan về thị trường này, qua đó tìm kiếm được các cơ hội đầu tư.